コロナ禍による雇用市場への影響を踏まえ、雇用調整助成金の受給要件の緩和、助成率のアップが行われています。これにより今後利用される事業者は間違いなく増加することが予想されます。

今回はそのような雇用調整助成金に関連し、

- 休業手当を支給するとき

- 助成金を受け取ったとき

それぞれの場面で税務処理はどのように行うかをまとめます。

休業手当を支給するとき

休業手当は特殊な給与というイメージを持たれるかもしれませんが、税務処理は通常の給与と同じです。

法人税法上の取扱い

支給額が確定した時期の損金となります。

所得税法上の取扱い

必要経費に算入されます。

消費税法上の取扱い

雇用契約の対価であり、事業として行う資産の譲渡等の対価ではないため、不課税の取扱いとなります。

源泉所得税の取扱い

休業手当は、基本給や残業手当などと同様、給与所得の扱いとなります。したがって、従業員に支給する際は、源泉徴収をしなければなりません。

なお、休業手当と名称が似るものとして、労働基準法第76条で規定されている「休業補償」というものがあります。業務上負傷し、又は疾病にかかつた労働者が労働ができず休業した際に支給される補償金です。

この休業補償は、所得税法施行令第20条で非課税所得と規定されています。

第二十条 法第九条第一項第三号イ(非課税所得)に規定する政令で定める給付は、次に掲げる給付とする。

(略)

二労働基準法第八章(災害補償)の規定により受ける療養の給付若しくは費用、休業補償、障害補償、打切補償又は分割補償(障害補償に係る部分に限る。)

【引用規定】所得税法施行令第20条

住民税(特別徴収)の取扱い

従業員の特別徴収税額が決定されている期間は徴収しなければなりません。

社会保険料の取扱い

資格取得期間中は徴収しなければなりません。

なお、社会保険料には随時改定という取扱いがあります。休業手当支給開始後3ヶ月の給与の平均値に相当する標準報酬月額が、これまでの標準報酬月額と比べて2等級以上の差がある場合には、標準報酬月額の改定となる可能性があります。

3ヶ月とも支払基礎日数が17日(特定適用事業所に勤務する短時間労働者は11日)以上であることなど留意点もありますので、日本年金機構のホームページなどで確認してみてください。

雇用保険料の取扱い

神奈川労働局ホームページの労働保険料の算定基礎となる賃金早見表によると、休業手当は賃金総額に算入するものに挙げられているため、徴収しなければなりません。

また、労働保険の年度更新の際も賃金として集計する必要があります。

助成金を受け取ったとき

法人税法上の取扱い

益金となり、益金に算入する時期と金額は次のとおりです。

| 益金に算入する時期 | 給付の原因となった休業、就業、職業訓練等の事実があった日の属する事業年度 |

| 益金に算入する金額 | 受給額 ただし、上記事業年度終了の日において受給額が確定していない場合には、合理的に見積った金額 |

2-1-42 法人の支出する休業手当、賃金、職業訓練費等の経費を補填するために雇用保険法、雇用対策法、障害者の雇用の促進等に関する法律等の法令の規定等に基づき交付を受ける給付金等については、その給付の原因となった休業、就業、職業訓練等の事実があった日の属する事業年度終了の日においてその交付を受けるべき金額が具体的に確定していない場合であっても、その金額を見積り、当該事業年度の益金の額に算入するものとする。(以下、略)

【引用規定】法人税法基本通達2-1-42

受給額の見積計上

休業等の事実があった日と雇用調整助成金の受給日が同じ事業年度中であれば、税務処理にも困ることはありませんが、たとえば、

・×1年度に休業を実施し休業手当50万円を支給

・×2年度に雇用調整助成金40万円を受給

というように、期をまたいだケースではどのようになるのでしょうか。

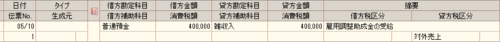

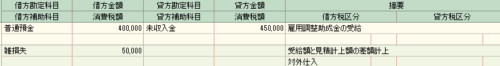

実際に給付を受けた×2年度で、次のような仕訳を起こしたくなりますが、そうではありません。

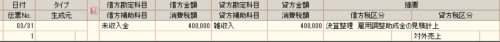

×1年度に、受給額の見積額で次のような仕訳を起こすのが正解です。

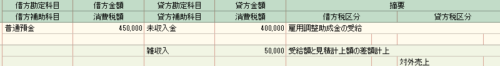

なお、実際の入金額と見積額が違っていた場合には、

・見積もり計上を行った事業年度の修正申告や更正の請求

・実際に入金のあった事業年度で差額分の調整

といった方法が考えられます。

前者の方法が理想的ですが、差額が大きな金額でなければ、後者の方法でも問題はないのではないでしょうか。

所得税法上の取扱い

所得税法第9条で非課税所得が限定列挙されていますが、雇用調整助成金は含まれていません。また、雇用保険法第12条で失業等給付に対しては公課を課すことが禁止されていますが、雇用調整助成金は失業等給付ではありません。したがって、課税所得として取り扱われます。

所得区分

事業に関係するので事業所得?、単発でもらうので一時所得?、どこにも当てはまらないので雑所得?さまざまな見解が成立しそうですが、雇用調整助成金は休業手当を補填するものという性質があるので、休業手当を事業所得の必要経費で計上するのであれば、雇用調整助成金は事業所得の収入金額として計上するのが合理的と考えます。

●追記(2020/4/21)

国税庁ホームページ「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ」の5.問9もご参考ください。

収入を計上する時期と金額

所得税では、法人税法基本通達のような規定がありません。であれば、原則論に立ち戻って考えるべきで、所得税法第36条第1項に次のような規定があります。

その年分の各種所得の金額の計算上収入金額とすべき金額又は総収入金額に算入すべき金額は、別段の定めがあるものを除き、その年において収入すべき金額(金銭以外の物又は権利その他経済的な利益をもつて収入する場合には、その金銭以外の物又は権利その他経済的な利益の価額)とする。

そして、国税庁タックスアンサー(No.2200 収入金額とその計算)で、その年において収入すべき金額は「収入すべき権利の確定した金額」と解説されています。

つまり、法人法上の取扱いにある見積計上という考えは、所得税法上は想定されていないと言えます。その年の収入金額として計上されるのは受給額が確定しているものに限られ、具体的には次のようなものと考えられます。

・その年に入金があったもの

・その年の年末までに助成金の支給通知書のようなものが発行され、受給する金額は確定しているもの(実際の入金は行われていない。)

消費税法上の取扱い

上で見た仕訳では税区分を対象外売上にしていましたが、資産の譲渡等の対価に該当しないため、不課税の取扱いとなります。

5-2-15 事業者が国又は地方公共団体等から受ける奨励金若しくは助成金等又は補助金等に係る予算の執行の適正化に関する法律第2条第1項《定義》に掲げる補助金等のように、特定の政策目的の実現を図るための給付金は、資産の譲渡等の対価に該当しないことに留意する。(平23課消1-35により改正)

(注) 雇用保険法の規定による雇用調整助成金、雇用対策法の規定による職業転換給付金又は障害者の雇用の促進等に関する法律の規定による身体障害者等能力開発助成金のように、その給付原因となる休業手当、賃金、職業訓練費等の経費の支出に当たり、あらかじめこれらの雇用調整助成金等による補てんを前提として所定の手続をとり、その手続のもとにこれらの経費の支出がされることになるものであっても、これらの雇用調整助成金等は、資産の譲渡等の対価に該当しない。

【引用規定】消費税法基本通達15-2-15

雑記

今回のコロナ禍で、初めて雇用調整助成金を受け取られる方が多いのではないでしょうか。

となると、税務処理に悩んでしまわれる方も多いのではないかと思い、今回の記事を書かせていただきました。

ジル観察日記

コワくてカワイイ小悪魔、降臨!!