令和2年度の年末調整より新しく様式が変わり「基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書」というものが加わりました

今回はその中で「基礎控除申告書」についての記入を解説していきたいと思います。

基礎控除申告書を記入する人

今まですべての人に一律で「38万円」の控除だった基礎控除が税制改正により所得金額に応じてその控除額が「48万円~0円」に変更となりました。

この申告書では、その基礎控除を受けるためのもので所得が2,500万円以下(年収2,695万円)の人は記入をして勤め先に提出することとなります。

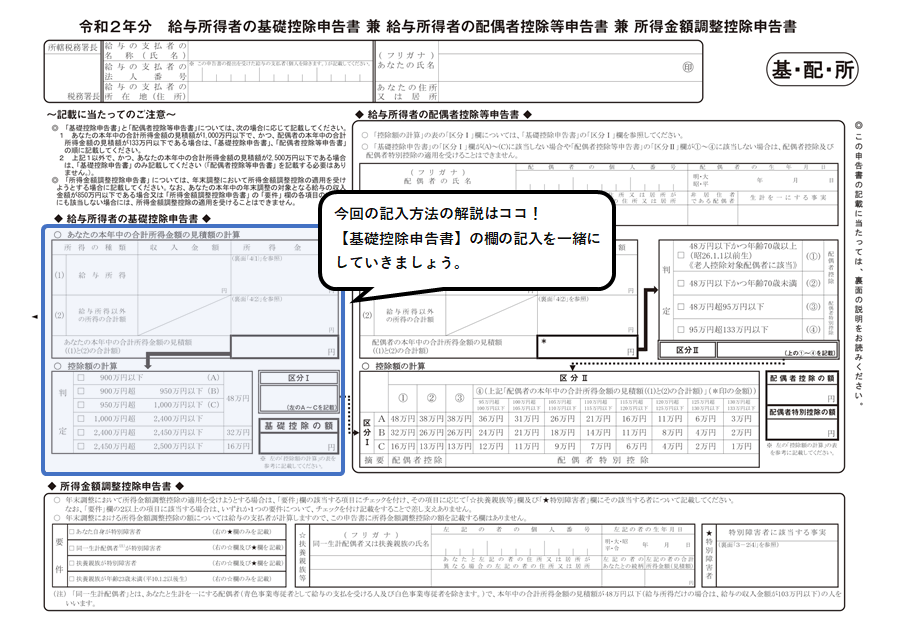

基礎控除申告書の記載例

合計所得金額の見積額の計算

収入金額

今までの給料の金額から今年の年間の収入の見積額を「収入金額」に記載します。

例えば月収40万円で11月までの年収が560万円だった場合、12月も恐らく40万円程度の給料になると仮定して「収入金額600万円」と見積もり記載します。

※毎年12月は繁忙期で残業代が多くつくのが恒例といった場合は、去年の給料等から推測してその残業代も加味して見積もりします。

副業等で2か所から給料を貰っている方は、副業先の収入とメインの収入を合算して合計額を記載します。

所得金額

上記で見積もった「収入金額」を下記の表に当てはめて「所得金額」を計算します。

| 給与の収入額(A) | 給与所得の金額 | |

| 1円以上~550,999円以下 | 0円 | |

| 551,000円以上~1,618,999円以下 | (A)−550,000円 | |

| 1,619,000円以上~1,619,999円以下 | 1,069,000円 | |

| 1,620,000円以上~1,621,999円以下 | 1,070,000円 | |

| 1,622,000円以上~1,623,999円以下 | 1,072,000円 | |

| 1,624,000円以上~1,627,999円以下 | 1,074,000円 | |

| 1,628,000円以上~1,799,999円以下 | (A)÷4(千円未満切捨)=(B)→ | (B)×2.4+100,000円 |

| 1,800,000円以上~3,599,999円以下 | (A)÷4(千円未満切捨)=(B)→ | (B)×2.8−80,000円 |

| 3,600,000円以上~6,599,999円以下 | (A)÷4(千円未満切捨)=(B)→ | (B)×3.2−440,000円 |

| 6,600,000円以上~8,499,999円以下 | (A)×90%-1,100,000円 | |

| 8,500,000円以上 | (A)−1,950,000円 | |

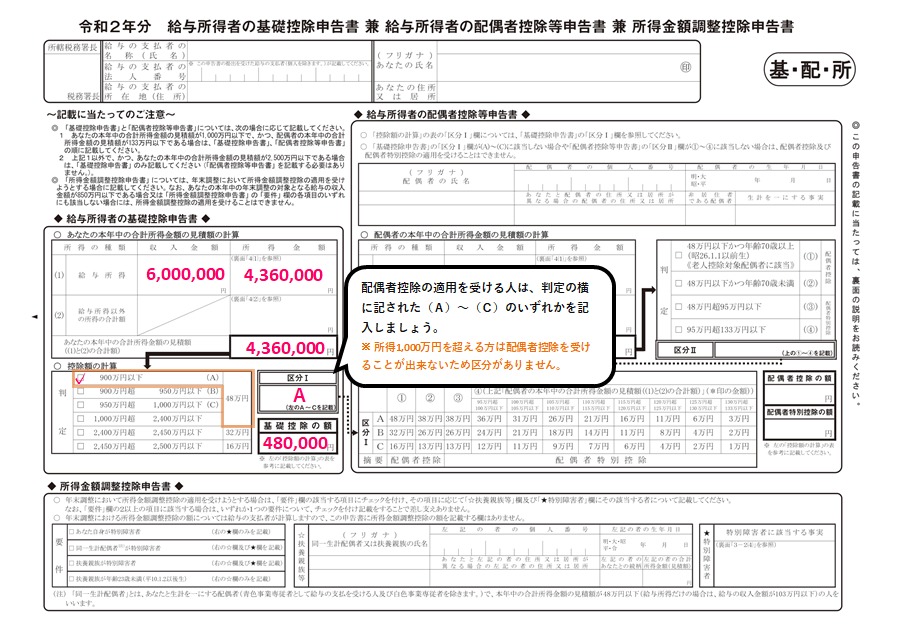

計算例①

収入金額が600万円だった場合

6,000,000÷4(千円未満切捨)=1,500,000

1,500,000×3.2−440,000=4,360,000円(所得金額)

計算例②

収入金額が325万円だった場合

3,250,000÷4(千円未満切捨)=812,000

812,000×2.8−80,000=2,193,600円(所得金額)

所得金額の計算が終わったらその金額を「所得金額」に記載して、下の合計欄にも記載します。

副業等をしていて給与以外の所得がある場合は(2)にその所得金額も記載して合計を記載しましょう。

控除額の計算

上記で計算した「所得金額」を元に控除額の判定を行います。

自分の所得の当てはまる欄にチェックを入れてその右側に記載されている金額があなたの「基礎控除額」になります。

基礎控除額が分かったら右下の「基礎控除の額」にその金額を入れて基礎控除申告書の記入は終了です。

配偶者控除等を受ける場合は、判定の金額の横に記載されている(A)(B)(C)のいずれか自分に当てはまるものを「区分Ⅰ」に記入しましょう。 後ほど配偶者控除の計算にこの区分を用います。

※所得が1,000万円を超える方は配偶者控除を適用することが出来ないので区分は記載されていません。

以上お疲れさまでした。

配偶者控除等申告書の記入がまだの方

給与が850万円超で所得金額調整控除を受ける方

扶養控除申告書の記入がまだの方

以下の記事より続いて「配偶者控除等申告書」「所得金額調整控除申告書」「扶養控除申告書」の記入に進みましょう。

-

【令和2年最新】配偶者控除等申告書の記載例と記入のポイント

令和2年度の年末調整より新しく様式が変わり「基礎控除申告書・ ...

続きを見る

-

【令和2年最新】1分で終わる所得金額調整控除申告書の書き方と記載例

令和2年度の年末調整より新しく様式が変わり「基礎控除申告書・ ...

続きを見る

消費税の簡易課税-計算方法完全解説!のコピーのコピー-3-150x150.png)

消費税の簡易課税-計算方法完全解説!のコピーのコピー-4-150x150.png)