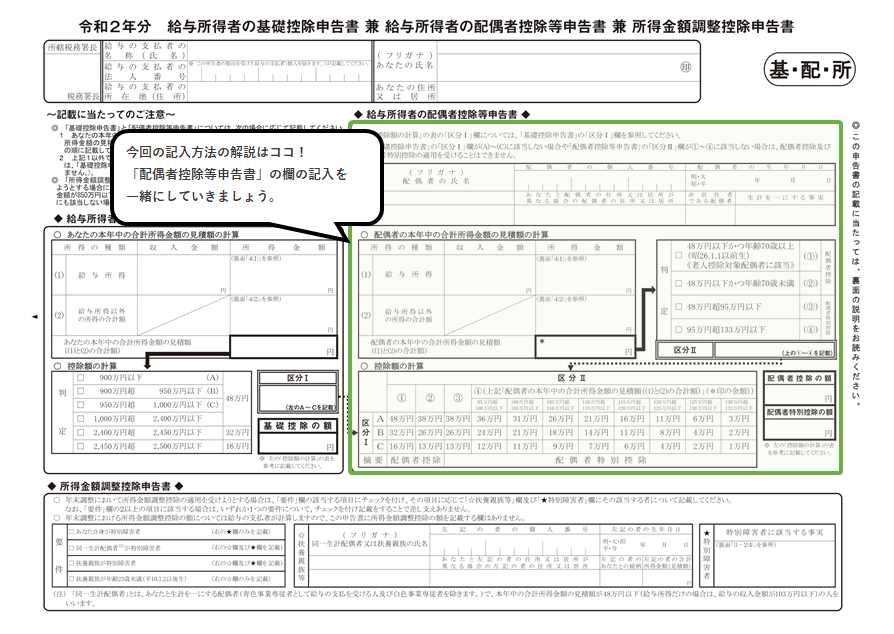

令和2年度の年末調整より新しく様式が変わり「基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書」というものが加わりました

今回はその中で「配偶者控除等申告書」についての記入を解説していきたいと思います。

配偶者控除等申告書を記入する人

年末調整で「配偶者控除」もしくは「配偶者特別控除」の適用を受ける方は、この欄の記入をして勤め先に提出しなければなりません。

配偶者控除等を受けるための要件

- あなたの本年中の所得が1,000万円以下(年収1,195万円)であること

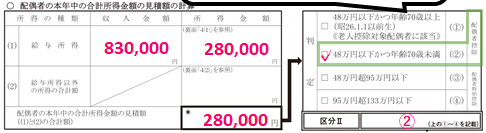

- あなたの配偶者の本年中の所得が133万円以下(年収2,015,999円)であること

上記の2つの要件を満たしている方だけが「配偶者控除」もしくは「配偶者特別控除」の適用を受けることが出来ます。

配偶者控除を受けるうえでの注意点

- 配偶者があなた以外の扶養親族として控除の適用を受ける場合

- 配偶者が青色専従者給与の支払を受けている場合

- 配偶者が白色事業専従者に該当する場合

上のいずれかに該当してい場合は「配偶者控除等」を受けることが出来ませんので注意しましょう。

夫婦双方で配偶者控除を受けることもできません。 夫もしくは妻どちらか一方でのみこの控除は受けることが出来ます。

配偶者控除等申告書の記載例

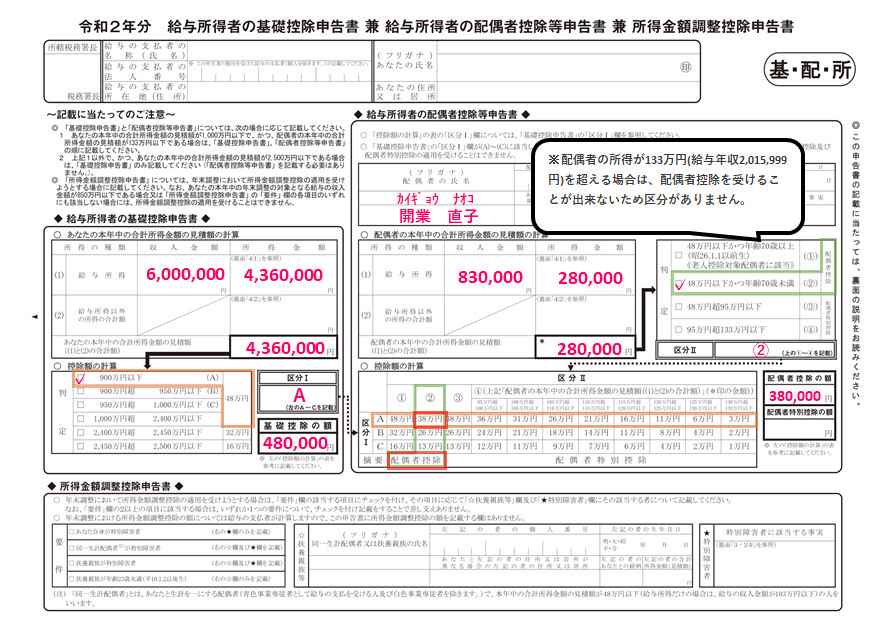

氏名・個人番号等

配偶者の氏名や生年月日、個人番号等の記入をします。

配偶者が非居住者に該当する場合は、「非居住者である配偶者」に〇を付け「生計を一にする事実」に本年中に配偶者へ送金をした金額をの合計を記入します。

合計所得金額の見積額の計算

収入金額

配偶者の今年年間の収入の見積額を「収入金額」に記載します。

例えばパートで毎月約7万円を稼いでおり11月までの年収76万円だった場合、12月も恐らく7万円程度の給料になると仮定して「収入金額83万円」と見積もり記載します。

※毎年12月は繁忙期で残業代が多くつくのが恒例、11月は賞与の支給があるといった場合は、去年の給料や賞与等から推測してその金額も加味して見積もりします。

所得金額

上記で見積もった「収入金額」を下記の表に当てはめて「所得金額」を計算します。

| 給与の収入額(A) | 給与所得の金額 | |

| 1円以上~550,999円以下 | 0円 | |

| 551,000円以上~1,618,999円以下 | (A)−550,000円 | |

| 1,619,000円以上~1,619,999円以下 | 1,069,000円 | |

| 1,620,000円以上~1,621,999円以下 | 1,070,000円 | |

| 1,622,000円以上~1,623,999円以下 | 1,072,000円 | |

| 1,624,000円以上~1,627,999円以下 | 1,074,000円 | |

| 1,628,000円以上~1,799,999円以下 | (A)÷4(千円未満切捨)=(B)→ | (B)×2.4+100,000円 |

| 1,800,000円以上~3,599,999円以下 | (A)÷4(千円未満切捨)=(B)→ | (B)×2.8−80,000円 |

| 3,600,000円以上~6,599,999円以下 | (A)÷4(千円未満切捨)=(B)→ | (B)×3.2−440,000円 |

| 6,600,000円以上~8,499,999円以下 | (A)×90%-1,100,000円 | |

| 8,500,000円以上 | (A)−1,950,000円 | |

計算例①

収入金額が83万円だった場合

830,000−550,000=280,000円(所得金額)

計算例②

収入金額が168万円だった場合

1,680,000÷4(千円未満切捨)=420,000

420,000×2.4+100,000=1,108,000円(所得金額)

所得金額の計算が終わったらその金額を「所得金額」に記載して、下の合計欄にも記載します。

副業等をしていて給与以外の所得がある場合は(2)にその所得金額も記載して合計を記載しましょう。

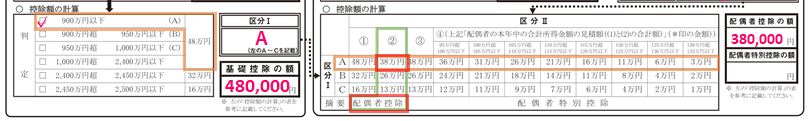

控除額の計算

上記で計算した「所得金額」を元に控除額の判定を行います。

年齢と所得を元に当てはまるいずれかの欄にチェックをしたあと、下の「区分Ⅱ」に判定をした①~④のいずれかを記入します。

次に「基礎控除申告書」で判定した「区分ⅠのA~C」と「区分Ⅱの①~④」を控除額の計算欄にある表に当てはめて「配偶者控除」もしくは「配偶者特別控除」の金額を計算し記入します。

判定例①

区分ⅠがA、区分Ⅱが③の場合

表に当てはめると

配偶者特別控除枠の38万円となりますので

「配偶者特別控除の額 380,000円」と記入します。

判定例②

区分ⅠがB、区分Ⅱが④(配偶者所得1,108,000円)の場合

表に当てはめると

配偶者特別控除枠の14万円となりますので

「配偶者特別控除の額 140,000円」と記入します。

以上で配偶者等申告書の記入は終了です。

お疲れさまでした。

基礎控除申告書の記入がまだの方

給与が850万円超で所得金額調整控除を受ける方

扶養控除申告書の記入がまだの方

以下の記事より続いて「基礎控除申告書」「所得金額調整控除申告書」「扶養控除申告書」の記入に進みましょう。

-

【令和2年最新】基礎控除申告書とは?記入方法とポイント解説

令和2年度の年末調整より新しく様式が変わり「基礎控除申告書・ ...

続きを見る

-

消費税の簡易課税-計算方法完全解説!のコピーのコピー-4-150x150.png)

【令和2年最新】1分で終わる所得金額調整控除申告書の書き方と記載例

令和2年度の年末調整より新しく様式が変わり「基礎控除申告書・ ...

続きを見る

消費税の簡易課税-計算方法完全解説!のコピーのコピー-3.png)