会社からお金をもらうのは「給与」という形が一般的です。

サラリーマンであれば、固定給に業績手当や残業手当などが加算され、毎月の支給額は変動することが多いですよね。また、夏や冬にはボーナスの支給もあるかもしれません。

しかし、役員に対しての毎月の支給額の変動やボーナスは、税務上問題となります。

特に会社を作られてまもない方へお伝えしたいのですが、役員に給与(以下、役員報酬)を支払うときは次の点を必ず守ってください。

この記事のポイント

- 毎月の支給額を同じ金額にしましょう。

- 支給額の変更は、その年度の開始から3か月以内にしましょう。

- 夏や冬、決算時期など不定期のボーナスはやめましょう。

毎月の支給額は同じ金額にしてください。

役員報酬が税務上の経費(損金)と認められるのは、次の3つの支給形態のうちいずれかに該当する場合に限られます。

- 定期同額給与

- 事前確定届出給与

- 業績連動給与

このなかで、今回論点となるのは定期同額給与で、法人税法第34条ではその定義について次のように規定されています。

その支給時期が一月以下の一定の期間ごとである給与(次号イにおいて「定期給与」という。)で当該事業年度の各支給時期における支給額が同額であるものその他これに準ずるものとして政令で定める給与(同号において「定期同額給与」という。)

【引用規定】法人税法第34条第1号第1項

簡単にいうと毎月の支給額が同じもので、たとえば、月によって支給額を増減させた場合には定期同額給与に当てはまらないため、損金と認められない金額が発生します。

毎月の支給額が同じでも、その支給額が高すぎる場合

役員報酬の毎月の支給額が同じであっても、その支給額があまりにも高すぎると、定期同額給与とは別の観点で税務上問題となります。

内国法人がその役員に対して支給する給与(前項又は次項の規定の適用があるものを除く。)の額のうち不相当に高額な部分の金額として政令で定める金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。

【関連規定】法人税法第34条第2項

「不相当に高額な部分の金額として政令で定める金額」は、法人税法施行令第70条第1項で規定されており

- 職務の内容

- その会社の収益規模

- 使用人に対する給与の支給の状況

- 同種の事業を営む法人で事業規模が類似するものの役員に対する給与の支給の状況

- 定款の規定又は株主総会等の決議により役員に対する給与として支給することができる金銭の額の限度額等を定めている場合のその限度額

このような要件を個々の事情にあてはめて、支給額が高すぎるかどうかが判定されます。

たとえば、何もしていないのに毎月100万円も役員報酬をもらっていたとすると、それはあまりにも不自然ですよね。

このような不自然さをダメ出しするための規定なので、一般的な支給額よりも高い金額を支給する場合には、なぜその金額なのかを説明できるようにしておかなければなりません。

一般的な支給額は、国税庁が行っている民間給与実態統計調査や日本政策金融公庫が行っている小企業の経営指標調査の調査結果が一つの目安となります。役員報酬を決める際の参考にしてみてください。

支給額の変更は、その年度の開始日から3か月以内に行ってください。

毎月の支給額が同じでなければならない。それだと、「ずっと支給額を変更できないじゃないか!」となりますよね。

なんでもかんでもブロックをかけたがる税務当局も、さすがにそこまで無茶苦茶なブロックはかけておらず、”あるタイミング”に支給額を変更することを認めています。

その”あるタイミング”とは、次のとおりです。

役員報酬改定のタイミング

- その事業年度開始の日から3か月を経過する日まで(定時改定)

- 役員の職制上の地位の変更、又は職務の内容の重大な変更があったとき(臨時改定)

- その事業年度においてその法人の経営状況が著しく悪化したとき(業績悪化改定)

このなかの2)と3)は非常にレアケースで、納税者がこれらを根拠に支給額を変更していた場合、税務調査で争点になることは間違いありません。それぞれの事由に該当することを形式・実態双方から説明できるようにしておかなくてはならず、ある意味グレーゾーン的な部分でもあります。

しかし、1)については非常にクリアです。文字通りのタイミングで変更すればいいだけなのです。一般的には株主総会または取締役会で決議し、議事録に決議内容を残しておけば、税務的に問題となることはありません。

設立初年度の支払開始のタイミング

南九州税理士会税務相談室の相談事例で、事業年度の中途から支給開始した役員報酬について、

- 新設法人の役員報酬の支給に係る特例等の規定はなく、役員への定期給与の支給に関する税務署への届出等の規定もない。

- 設立の日から3か月以内の役員給与の支給開始は、通常改定と判断される。

と解説されています。

つまり、設立日から3か月を経過する日までに支給開始しなければなりません。この期間を経過した後に支給開始をすると、たとえ、その後は毎月同じ金額を支給していても、損金とは認められません。

夏や冬、決算時期などの不定期のボーナス支給はやめてください。

役員に支給するボーナスも役員報酬の一種ですから、定期同額給与の影響を受けます。したがって、不定期にボーナスを支給すると、全額が損金と認められません。

どうしてもボーナスも損金にしたい方は、次のような方法はあります。

ボーナスを経費にする方法

- 役員報酬を変更する際に、あらかじめ賞与の支給見込み額を1/12した金額を毎月の給与に加算した金額に変更する。

- 事前確定届出給与を利用する。

※事前確定届出給与とは※

支給対象者、支給時期、支給額を支給前の一定の時期に税務署へ届け出ておくことで損金とすることができる制度です。詳しくはコチラでご確認ください。

ただし、どちらの方法も事前に決めたとおりに支払わないと損金と認められません。赤字になりそうでも、あるいは、お金がなくなりそうでも、絶対にです。

ですから、「今期は間違いなく黒字になる」とか「絶対にお金が残る」といった確信がないかぎりは、あまりオススメはできません。

そもそも役員報酬が「損金と認められない」とは

図解で解説

定期同額給与とは、まさに図【例1】のような支給の仕方です。毎月同じ金額で凸凹がありません。

このときは、年間30万円×12月=360万円が全額損金として認められます。

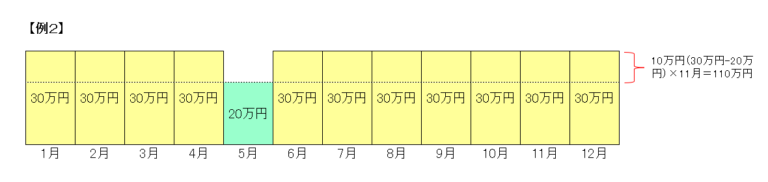

では、【例2】のような支給の仕方はどうでしょうか?

5月だけ20万円に減らして、他の月は30万円。定期同額給与に当てはまりませんよね。

このときは、毎月同じ金額となっている20万円までが定期同額給与に該当し、それを超える部分の金額110万円は損金と認められません。

したがって、たとえば以下のように、会計上は売上から役員報酬やその他経費を差し引いた後の損益が▲50万円の赤字であっても、税務上の役員報酬は350万円から損金を認められない110万円を差し引いた240万円となることから、税務上の損益は60万円の黒字となり、この黒字に対して税金が発生します。

| 会計上 | 税務上 | |

| 売上 | 500万円 | 500万円 |

| 役員報酬 | 350万円 | 240万円 |

| その他経費 | 200万円 | 200万円 |

| 損益 | ▲50万円 | 60万円 |

極端な例を挙げてしまいましたが、「損金と認められない」と、決算書は赤字なのに税金を納めないといけないという逆転現象が起こりうるのです。

今回のまとめ

役員報酬を支払うときの注意点、少しはご参考になりましたでしょうか。

今回取り上げた内容は基本的なことではあるのですが、たびたび問題となるケースに遭遇します。

損金にならないのはあまりにも痛恨です。なので、今回の内容をしっかりとご確認いただき、万全な対応を期してください。