確定申告の時期になると、

サラリーマンもスーツ代を経費にできます!

なんて記事が目に入ってきます。

「すげえ!オレも経費にしよっと」

誰でもそう思ってしまうでしょうが、全員が全員経費にできるわけではありません。

今回はそのことについてお話ししていきます。

※高く連なるハードル。でも、越えていかないと成功は得られない。

経費にできるのはスーツ代にかぎらない。

スーツ代を経費にできる制度、特定支出控除と呼ばれます。

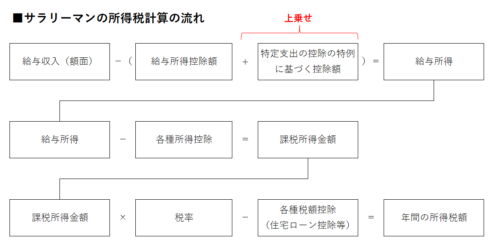

経費にできると言いましたが、サラリーマン=給与所得者であれば誰でも給与収入の金額から差し引くことができる給与所得控除額にスーツ代等をさらに上乗せして差し引くことができます。

特定支出控除は、サラリーマンが自分自身で支払った次のようなものが経費の対象となります。

| 1 | 通勤費 | 通勤のために必要な支出 |

| 2 | 転居費 | 転勤に伴う転居のための支出 |

| 3 | 研修費 | 業務上必要な知識を習得するための研修を受けるための支出 |

| 4 | 資格取得費 | 業務上必要な資格を取得するための支出 |

| 5 | 帰宅旅費 | 単身赴任などの場合で、勤務地又は居所と自宅との行き来のための支出 |

| 6-1 | 勤務必要経費 (上限65万円) | 書籍、新聞、雑誌その他の図書で業務に関連するものの購入支出 |

| 6-2 | 制服、業服等で勤務場所での着用が必要な衣服の購入支出 | |

| 6-3 | 交際費、接待費等で、給与の支払者の得意先等を接待するための支出 |

スーツ代は6-2に該当しますが、他にも経費にできるものがたくさんありますね。

具体例を挙げると

- 派遣社員の方が自腹で支払う定期代

- 会社命令で地方に転勤することとなった方の引越し費用

- 働きながら税理士試験の勉強をしている方の専門学校の受講料

- 単身赴任中の方が家族の待つ自宅に帰省する交通費

- 自腹で取引先を接待したときの飲食費

などなど。

業務に必要なものであれば、スーツ代にかぎらずこういったものも経費にすることができます。

スーツ代を経費にするために越えなくてはいけないハードル

『平成28年分以後の所得税に適用される給与所得者の特定支出の控除の特例の概要等について(情報)』(平成28年9月26日,国税庁個人課税課)の質疑応答10では、スーツ代についてこのような解説があります。

給与等の支払者により勤務場所において背広を着用することが社内規定により定められていることから、その背広の購入のための支出がその方の職務の遂行に直接必要なものとして給与等の支払者により証明がされたものは、特定支出となります。

なお、明確な社内規定がない場合であっても、勤務場所においては背広などの特定の衣服を着用することが必要であることについて就職時における研修などで説明を受けているときや、勤務場所における背広などの特定の衣服の着用が慣行であるときなどは、その背広など特定の衣服を購入するための支出は、特定支出となります。

また、背広については、出勤・退勤の途上や他用で着用する場合があるとしても、給与等の支払者により勤務場所において背広を着用することが求められており、その背広の購入がその方の職務の遂行に直接必要なものとして給与等の支払者により証明がされたものについては、特定支出となります。

この解説からスーツ代を経費にするためには、次のハードルを越えていかなくてはいけないと言えます。

勤務場所でのスーツ着用が義務となっていなければならない。

さきほど業務に必要なものと赤い太字で強調させてもらいました。その実態証拠というべきものなのかもしれませんが、

- 勤務場所でのスーツ着用が社内規定に定められている

- 勤務場所でのスーツ着用を就職時における研修などで説明を受けている

- 勤務場所でスーツを着用する慣行がある

このような実態が伴っていなければなりません。

最近は私服勤務が許される企業も増えてきましたが、そのような企業にお勤めの方だと、実態証拠を揃えるのは難しいかもしれませんね。

給与の支払者に証明してもらわないといけない。

また、形式的な証拠として、スーツが業務に必要なものであることを給与の支払者に証明してもらわなければなりません。※証明書は、国税庁が以下のリンク先のような書式を公表しています。

「仕事で必要なんだ!」といくら自分が言い張ってもお勤め先が認めてくれなければダメということです。

給与所得者の特定支出控除に関する証明書の様式等の制定について|国税庁

無条件で支出額全額を経費にできるわけではない。

ここまでお話しした実態、形式両方の証拠が揃ったとしても、支出額全額を経費にできるわけではありません。

支出額がその年の給与所得控除額の1/2を超えるときに、その超える部分の金額だけを経費にすることができます。

皆さんの給与所得控除額はおいくらでしょうか?

下のシミュレーターで算出してみてください。

●●追記:2019/11/14●●

令和2年分から給与所得控除額の計算方法が改正されます。

シミュレーションでは、令和1年までの計算方法、令和2年分以降の計算方法各々に基づく金額が計算されます。

たとえば、年間の給与収入が500万円であれば、給与所得控除額は154万円で、154万円×1/2=77万円を超える支出がある場合に経費にできる金額が発生します。

年間で77万円、、、他の経費との合わせ技ならありえるかもしれませんが、スーツ代だけでそこまでの金額に到達するかどうか。もし到達したとしても、私が税務調査官ならちょっと不審に思うかもしれません。

※※ スーツ代(「勤務必要経費」)には経費にできる上限がありその額は65万円なので、年間の給与収入が500万円の人は、スーツ代だけでは年間77万円に達しません。

確定申告をしなければならない。

お勤め先の年末調整で特定支出控除の適用を受けることはできません。

確定申告をして、

- 特定支出に関する明細書

- 給与等の支払者の証明書(先ほどお話しした証明書です。)

を申告書に添付し、

- 支出に関わる領収書等

を申告書に添付するか、提示を求められたときに提示できるように保存しておかなければなりません。

スーツ代を会社の経費にできないのか?

ちょっと余談です。

たまにですが、スーツ代を会社の経費に計上しようとする方がいらっしゃいます。

特定支出控除のような給与支払者の証明は必要ありません。しかし、会社の経費=会社の所有物であることを説明できなければなりません。

では、どのような説明が考えられるか?

- スーツに会社名や社員番号が入っている。

- スーツは会社で保管しており、会社で着替えを行う。

- スーツの着用記録を残す。

このような実態があれば、税務調査官に対して経費性を説明することができるかなとは思います。

逆を言うと、ここまで厳格にできなければ、経費計上にはリスクがあるということを念頭に置いていただいた方がよいかもしれません。

雑記

特定支出控除は、数年前に対象となる経費の範囲が拡大されるなどの改正が入り、使いやすくはなったのですが、それでも平成30年分の確定申告で適用した申告者数は1,704件です。

改正前は多い年でも10件程度しか適用がなかった状況からすると改正の効果はあったといえるのでしょう。

しかし、平成30年分の所得税の確定申告数2,222万人からすると適用者数は少ないと言わざるをえません。やはり、ハードルが高いのでしょうね。

「オレも使えるかも?」

と期待して記事をお読みいただいた方も(はぁ~~~)とため息をつかれたのではないでしょうか。

ジル観察日記

寒くなってきて、ジルの寝床も季節変わり。

布団に入れる空間をつくってあげるのですが、そこにすっぽりハマってお寝んね。

「暖かくてふわふわで気持ちいいにゃ~」