令和5年10月1日より開始される適格請求書等保存方式(インボイス制度)について知っておきたい要点をまとめました。

「知ってはいるけど難しくていまいち解らない」「結局どうすれば良いか解らない」そんな悩みをお持ちの方は是非ご一読ください。

インボイス簡単に説明すると

定められた事項を記載した請求書(インボイス)を売り手(登録事業者)が交付して買い手はこれを保存しておきましょう。

買い手はこのインボイスが無ければ仕入税額控除の適用を受けることが出来ませんよ。

というのがインボイス制度の簡単な内容となっています。

インボイスに必要な記載事項とは

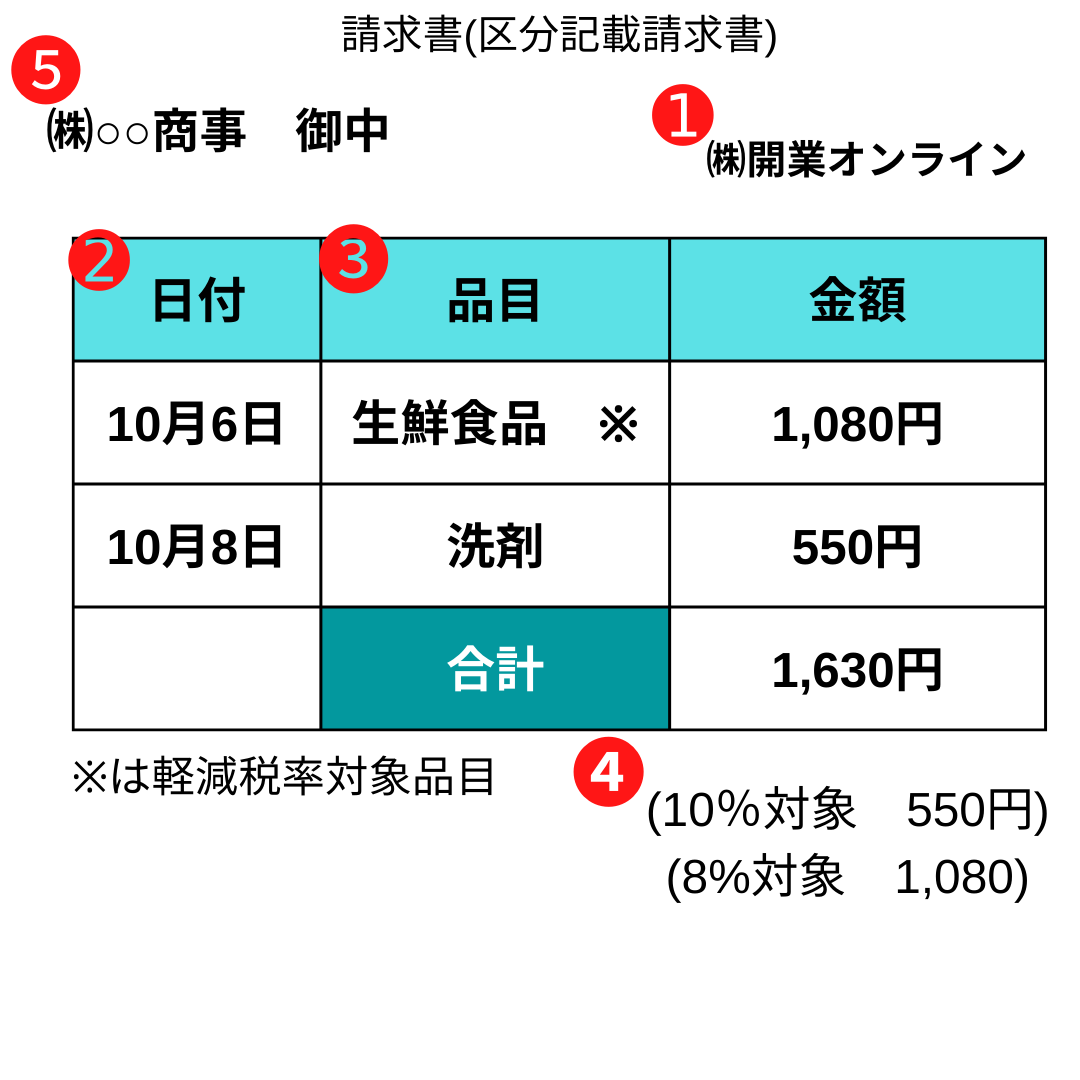

インボイスが開始する以前(~令和5年9月)においても「区分記載請求書」と呼ばれるもので一定の事項を請求書に記載するよう定める決まりがありました。

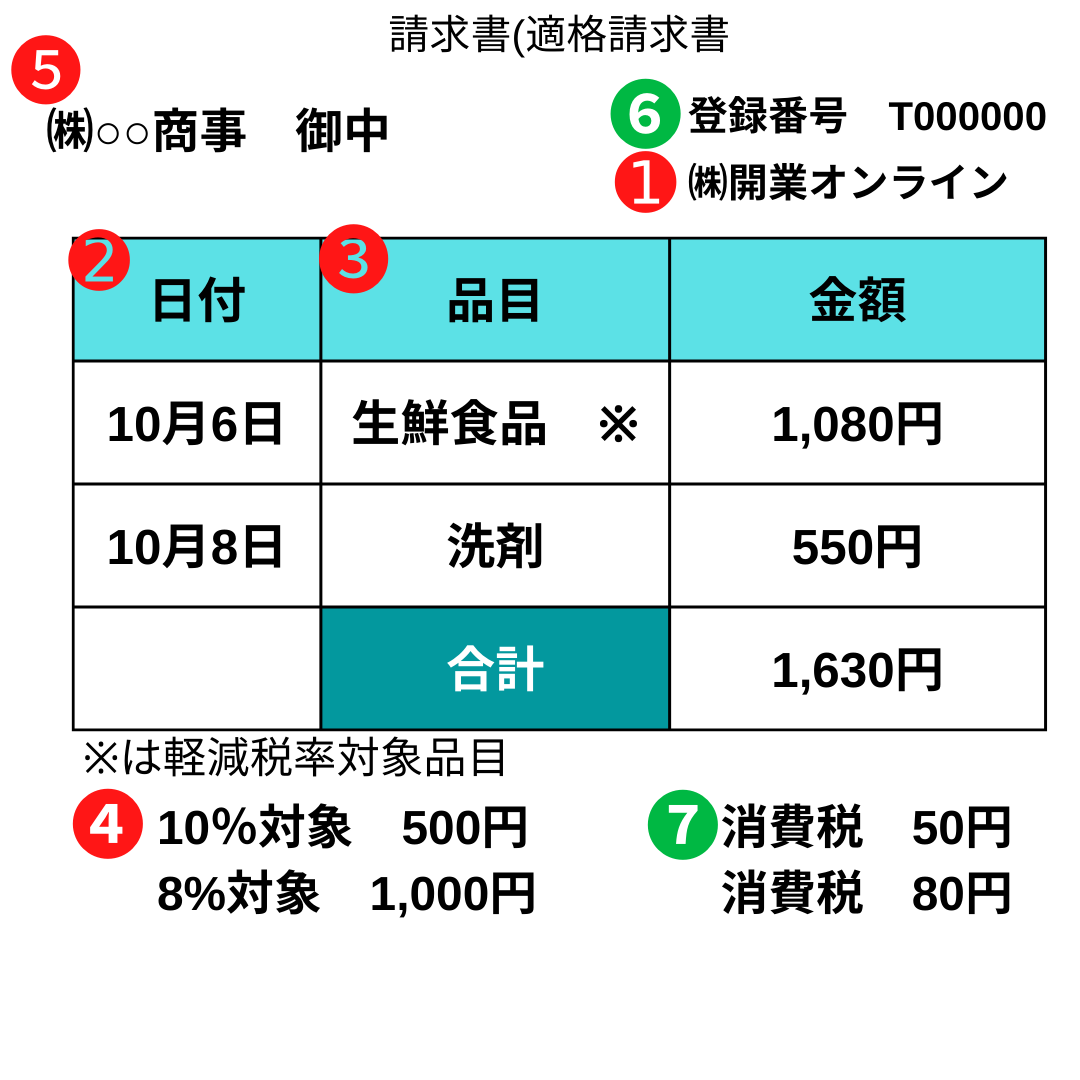

この区分記載請求書に2つ記載事項が追加されたものが「適格請求書(インボイス)」と呼ばれるものになります。

区分記載請求書(~令和5年9月30日)

| ➀ | 発行者の氏名又は名称 |

| ② | 取引年月日 |

| ③ | 取引内容(軽減税率対象品目である旨) |

| ④ | 税率ごとに区分して合計した料金(税込) |

| ⑤ | 請求書受領者の氏名又は名称 |

インボイス(令和5年10月1日~)

| ➀ | 発行者の氏名又は名称 |

| ② | 取引年月日 |

| ③ | 取引内容(軽減税率対象品目である旨) |

| ④ | 税率ごとに区分して合計した料金(税込又は税抜) |

| ⑤ | 請求書受領者の氏名又は名称 |

| ⑥ | インボイス発行事業者の登録番号 |

| ⑦ | 税率ごとに区分した消費税額 |

上記の通り、インボイスには今までの請求書の方式に「登録番号」と「区分した消費税額」の記載が必要になってきます。

仕入税額控除とは

仕入税額控除は課税仕入れに対する消費税額のことを指します。

消費税の計算では原則、課税売上等に係る消費税(受け取った消費税)と課税仕入等に係る消費税(支払った消費税)を差引して消費税の納税額を確定させます。

この消費税の計算をする際の「支払った消費税額」の部分が仕入税額控除だと思ってください。

仕入税額控除の適用が受けられないという事は…

インボイスに登録していない事業者の仕入等に関しては仕入税額控除の適用を受けることが出来ません。

例えば免税事業者の外注さんのみに仕事をお願いしている事業者さんがいた場合、従来ですと課税売上に係る消費税20万円、課税仕入れに対する消費税5万円、差引15万円を納付する。といったようにたとえ相手が免税事業者であったとしても課税仕入等として仕入税額控除の適用を受けることが出来ました。

しかしインボイスが始まると、登録をしていない事業者の分は仕入税額控除の適用を受けることが出来ませんので、今まで引けていた5万円が引けなくなり20万円を税務署へ納付をしなくてはなりません。

このようにインボイス未登録事業者の方を多く使用している方にとって、対策をしていないと消費税の納税額の負担がとても大きくなる問題が発生してきます。

免税事業者の仕入税額控除には経過措置が設けられています。詳しくはコチラ≫

インボイスの登録方法

インボイスに登録するのは難しいことはありません。

「適格請求書発行事業者の登録申請書」を所轄の税務署へ送るだけで登録が完了します。

| 手続名 | 適格請求書発行事業者の登録申請書 |

| 提出時期 | 令和5年10月1日から適格請求書発行事業者の登録を受けるためには、原則として令和5年3月31日までに提出する必要があります。 |

| 提出先 | インボイス登録センターへの郵送、もしくはe-Taxによる送信 |

記載のしかた

特段難しい申請書類ではありませんが、国税庁のホームページに掲載されている記載例を下に記載しておきますのでそちらを参考にしてみてください。

インボイス制度への対策はある?

インボイス制度が始まる前に「売り手」「買い手」それぞれの立場からの準備や対策を確認していきます。

売り手の準備と対策

売上の請求書を発行する立場からは、現在が課税事業者なのか免税事業者なのかによってインボイスに対する準備や対策が変わってきます。

課税事業者の場合

年間の課税売上が1,000万円以上で、毎年消費税を納めているというような人は迷わず登録申請をしてください。

登録することで特段のデメリットは発生しませんので、インボイス登録番号を取得し、今使っている請求書に登録番号等を記載してインボイスの様式に変更するようにしてください。

請求書の作成に関しては、インボイスを機に請求書作成ソフトを導入するのも一つの手かと思います。

インボイスで煩雑化する事務作業の効率を大きく向上させることが出来ます。

おすすめはfreeeの会計ソフトで一番安い月額980円のプランでも確定申告から請求書の作成まで使うことが出来ます。

下記のリンクから30日間無料でお試しもできるので是非利用してみてください。

免税事業者の場合

年間課税売上が1,000万円以下で消費税を納めていない免税事業者の場合、しっかりと事前に準備対策をしなくてはなりません。

免税事業者の方は、インボイスに登録をすることで課税事業者となります。

つまり今まで納めていなかった消費税の納税が発生してきます。

売上が900万円ほどの事業者でおおよそ40万円~10万円ほどの年間の納税が発生してきます。(業種や利益率等によって変わってきます)

消費税の納税分の負担が増えるのはもちろんですが、消費税の申告書を作成しなければならないという事務的負担も課税事業者になると発生してきます。

自分で作成するのはなかなか大変かと思いますので、今まで自分で確定申告を行っていた方は税理士等の専門家へ依頼する方が得策になります。

税理士の伝手が無いという方は、紹介サービスを利用してみてください。

下記リンクから自分の条件に合った税理士を無料で全国から紹介してくれます。

消費税の納税の余裕が無い等、登録をしない選択を考えている事業者の方は、早めに取引先と今後の対応を相談しておきましょう。

取引先によっては、未登録の免税事業者への外注費は消費税10%分を差引いて支払うといった対応を取る会社もありますし、中には未登録者とはそもそも取引をしないという対応も考えられます。

今後の仕事の受注に大きく影響が出てくるようであれば消費税の負担が発生してでも登録をしておいた方が良いという事が考えられますので、しっかり取引先、元請けの方と相談して対応を考えましょう。

買い手の準備と対策

外注等を使用している売り手の立場としては、どの取引外注先が登録しているのか、登録していないのかを事前に把握しておくと良いでしょう。

特に取引先が多岐にわたる場合、いざインボイスが始まってから対応を始めるとどの事業者が免税でどの事業者が課税でと経理処理が間に合わなくなる可能性が考えられます。

免税事業者の取引先が多くいる事業者の方は、その外注先が登録するのかしないのか、しないのであれば今後の支払いは消費税抜きで請求して貰う、今まで通り請求されたものを消費税分差引いて支払いをする等、個別に対応を考えていかなくてはなりません。